财联社9月21日讯(编辑 潇湘)自从美联储主席鲍威尔上月在全球央行年会上发表的“黑色8分钟”鹰派演讲开始,市场就始终对美联储9月的议息会议感到提心吊胆,尤其是在上周意外超预期的CPI数据发布后,全球股债汇商各大市场的抛售力度,更是达到了数年来从未见过的水平。

而今晚,美联储就将在全球投资者的共同注视下,揭晓9月议息会议最终的利率决定。所有市场参与者,几乎都在屏息等待着这一刻的到来!

按照日程安排,美联储将在北京时间周四凌晨2点公布9月利率决议,同时公布的还将有最新利率点阵图和经济预测,美联储主席鲍威尔则将在半小时后的2:30主持召开例行新闻发布会。

此次美联储决议留给市场的悬念可以说有很多,例如:

美联储此次究竟是会如市场主流预期那样加息75个基点,还是更为激进地直接选择加息100个基点?

在今晚加息过后,美联储年内余下最后的两场会议加息步伐又将如何?

随着2023年的逐渐临近,美联储本轮加息周期的峰值究竟会落在何方?明年会不会降息?

在上周爆表通胀数据发布后始终陷于噤声期内的美联储官员,对于最新的通胀和经济前景又是如何看待的?

在全球央行年会上发表了“黑色八分钟”讲话的鲍威尔,此次又是否会再度惊吓市场?

……

由于此次会议是包含了最新经济和利率预测的季度性会议,上述种种悬念,绝大多数都有望在今晚被一一解开。以下便是财联社根据最新市场预期与此次美联储决议的主要看点,针对今晚议息会议所作的前瞻梳理,希望能够对投资者研读今晚美联储决议起到帮助:

看点①:美联储今晚究竟将加息多少?

随着上周爆表的通胀数据令50基点的加息预测彻底烟消云散,今晚美联储在利率变动上其实只有两个选项:要么连续第三次会议加息75个基点,要么更为大胆地一口气加息100个基点。

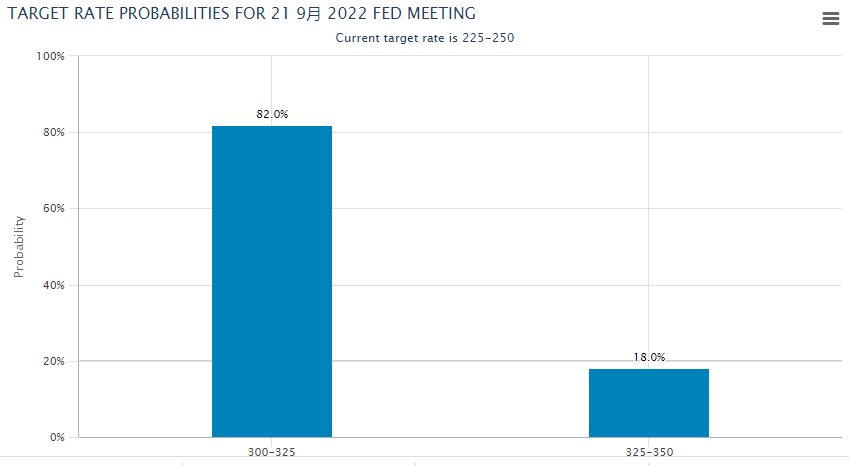

当然,就最新的市场预期变动看,绝大多数的市场人士都相信,75个基点的加息幅度仍是更为可能的选项。芝商所的美联储观察工具就显示,美联储今晚加息加息100个基点的可能性只有18%,而加息75个基点的可能性则高达82%。

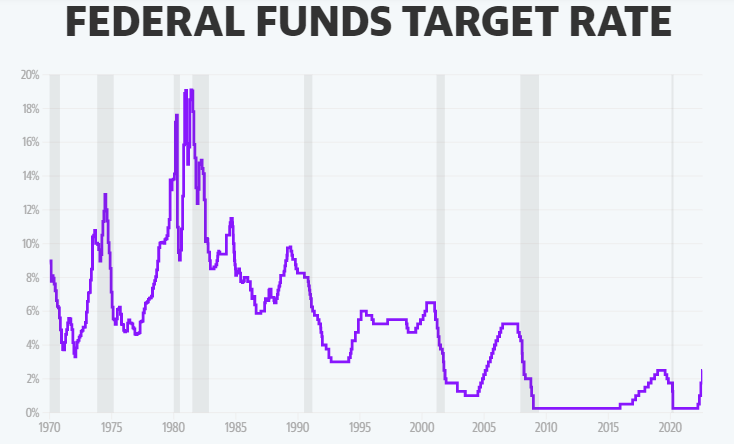

美联储自今年一季度首次加息以来,已在3月、5月、6月、7月先后四次累计加息了225个基点,创下了41年来最快的加息纪录,目前联邦基金利率目标区间已经被抬升至了2.25%-2.5%。若今晚美联储加息75个基点,则联邦基金利率目标区间将继续升至3%-3.25%;而若加息100个基点,则将进一步来到3.25%-3.5%。

在目前少数支持直接今晚加息100个基点的投行中,野村无疑最为知名也最具代表性的。

野村证券经济学家在上周CPI数据后一份致客户的报告中率先写道,“我们仍然认为,市场低估了美国通胀的根深蒂固程度,以及美联储为消除通胀可能需要采取的应对措施的力度。美联储在本周的美联储政策会议上,或将利率将升至3.25%-3.5%的区间。

但除此之外,绝大多数的华尔街机构和知名经济学家,还是更为认可美联储此次将只会加息75个基点。前美联储高级经济学家、现任耶鲁大学管理学院教授的William English就指出,“只有在认为经济和通胀走向发生根本性变化时,美联储才会加息100个基点,我不认为单凭一个月的(通胀)数据足以做到这一点。”

德意志银行首席美国经济学家Matthew Luzzetti在最近的一份报告中也表示,继续加息75个基点仍可以为美联储留下短期内进一步大幅收紧政策的空间,而无需不必要地支持越来越大的加息举措,后一选项可能会使放慢或停止加息变得更加困难。

此外,不少业内人士指出,美联储本月已经按计划翻倍加速了缩减资产负债表的速度,“加息+缩表”组合下货币政策紧缩力度本身已经是近几十年来罕见。在此背景下,贸然采取100个基点加息幅度的可能性确实相对不大。

三菱日联金融集团全球市场研究主管Derek Halpenny就指出,美联储9月份刚刚开始将QT提速,再加上上周一系列数据显示美国经济正在放缓,美联储有理由坚持当下的紧缩步伐。

看点②:美联储年内余下两次会议将如何加息?

毫无疑问的是,美联储今晚究竟加息多少,是许多普通投资者眼下最为感兴趣的话题。然而,如果美联储今晚仅仅加息75个基点,是否就意味着这等同于一场“鸽派加息”——能够助力股债市场反弹了呢?

答案显然是NO,其中的门道可没那么简单!

鉴于目前市场超八成的概率均预计美联储今晚将加息75个基点,美联储若最终作出这一决定,其实也不过是符合市场预期。而市场更为关心的一系列悬念则将随之被摆上桌面:美联储此次加息过后,会如何做?

一个最直观的疑问是,在结束本周的议息会议后,距离年内美联储仅剩下了最后两场议息会议,美联储还会像当前这样一直激进地加息至少75个基点吗?

这个问题一方面需要人们从会后主席鲍威尔新闻发布会的演讲中寻找答案。而另一方面,则将有一个更为直接的参照物:美联储今晚最新公布的9月利率点阵图!

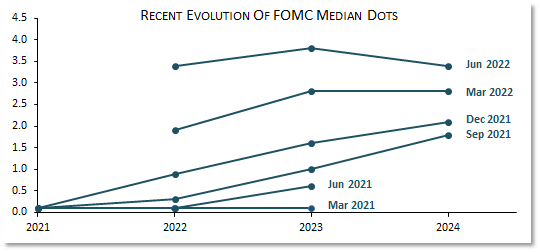

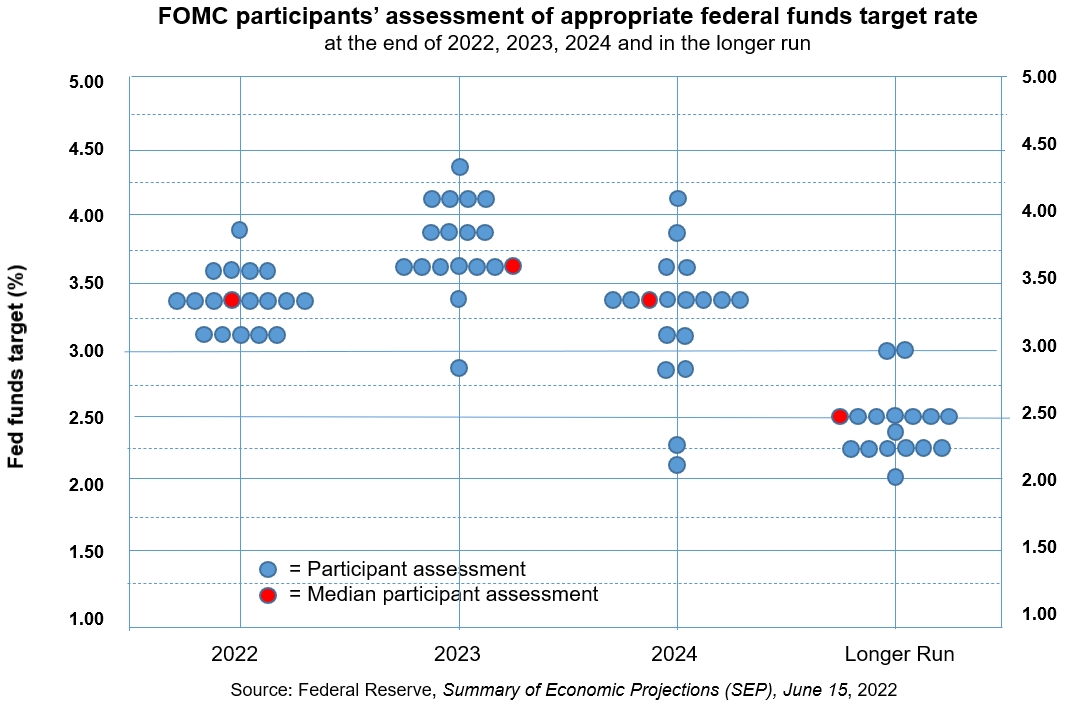

如同下图所示的那样,美联储的利率点阵图预测从来都不“靠谱”——官员们自去年以来的历次季度议息会议,就不断上调着点阵图预期。然而,这依然并不妨碍是美联储利率决议发布日的一个“大杀器”:谁让它能最为直接地反映出美联储所有19位官员的整体利率预测呢……而今晚的点阵图,就将透露出多则重要信息。

首先就是今年最后两场议息会议上,美联储究竟会加息多少。6月上一份点阵图给出的数字是——今年年末基准利率将仅会升至3.4%。这一预测在如今看来毫无疑问已经太低了:要知道,即便美联储今晚只加息75个基点,联邦基金利率目标区间也将升至3%-3.25%,而年内余下两次会议几乎不可能只加息25个基点。

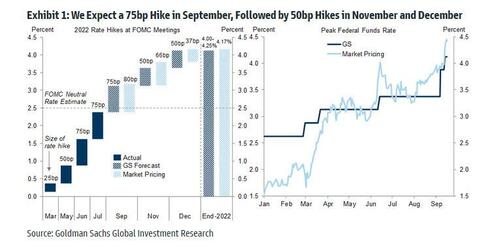

高盛本周发布的最新报告就预计,2022年底联邦基金利率目标区间将达到4%-4.25%。这预示着若美联储今晚加息75个基点,年内余下两次会议美联储还将加息100个基点。高盛认为,美联储将分为两次各50个基点加息来进行。

某种意义上说,点阵图上对2022年年底的利率预测究竟落在4%以上还是以下,将会非常关键。若在4%以下,美联储年内剩下两次会议再出现单次加息75个基点的可能就将不大,而如果在4%以上,则可能性将依然不小(美联储年内余下两次会议完全能分别加息75个基点和25个基点)。

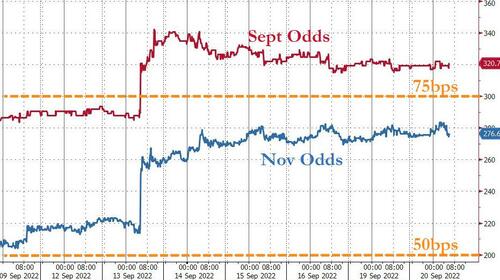

(市场当前预计11月加息75个基点的概率约为75%)

(市场当前预计11月加息75个基点的概率约为75%)

看点③:美联储本轮加息的终点会落在何方?

除了年底的两次会议安排,市场人士眼下还有一个极为感兴趣的话题就是,美联储本轮加息的终点会落在何方?何时又将开始降息?

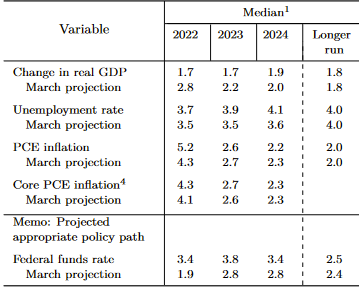

还是先来回顾6月的点阵图,当时美联储官员的中值预测认为,2023、2024年底联邦基金利率预期中值分别为3.8%和3.4%。这预示着美联储最晚也会在2024年降息,当然正如我们上面提到,上述两项利率预测如今看来也都已经太低了!

在本周的议息会议前,多家投行已经先后更新了自身对美联储本轮加息周期峰值的预测,其中更是不乏有着预计美联储将一路加息至5%的大胆预言。最新的点阵图是否会迎合这些投行的激进观点,将备受瞩目。

华尔街最悲观的投行之一德意志银行在上周就曾预计,为抗击通胀,美联储到明年1季度或将利率提升至4.9%。德银美国首席经济学家Luzzetti指出,在过去的所有紧缩周期中,无论通胀水平如何,美联储总是将联邦基金利率目标置于通胀之上。考虑到目前的通胀的状况以及通胀的粘性,美联储将不得不继续升息。

以Jan Hatzius为首的高盛经济学家周一在一份报告中则预测,从现在到2023年底,美联储将再加息四次,最终将利率维持在4.25%至4.50%区间,直至2024年才开始降息。

在今年预判美股走势最精准的分析师——美国银行策略分析师Michael Hartnet看来,联邦基金利率将在未来4到5个月内上升至4%-5%。

值得一提的是,美联储官员们在此次会议噤声期前的讲话,普遍否认了明年就将启动降息的市场猜测,并认为美联储在最后一次加息结束后,很可能会维持利率在高位一段时间,以夯实通胀回落的势头。这也预示着此次点阵图中对2023年的利率预测,基本上就将相当于其对本轮加息周期的峰值预期。

最后,在本次利率点阵图和经济预测中,还有一个需要提醒投资者的小细节是:此次美联储将首度包含对2025年的经济和利率预测。尽管2025年距离当前看似比较遥远,但点阵图首度涉及这一年份仍将反映出一些隐含信息。例如,届时已经处于降息周期的美联储,利率究竟会回落到多少?

看点④:美联储如何看待通胀和经济前景?

自6月上一轮经济预测公布以来,美国通胀率就几乎没有呈现出明显的降温迹象,这促使了美联储不得不采取更加激进的紧缩立场。有意思的是,鲍威尔在6月首次加息75个基点时,还曾明确挑明75基点加息不会成为常态。但如今,这番言论几乎已经被事实推翻——75个基点的加息幅度正“一回生,二回熟”,眼下甚至可能展开第三回、第四回……

这也令美联储官员们如今越来越怀疑失业率和通胀率之间的关系,这可能已成为他们现在倾向于让经济活动进一步降温的部分原因。

根据对经济学家的调查,美联储在今晚的最新发布季度经济展望(SEP)报告中,很可能将进一步下调今明两年的GDP预期,并上调今明两年的核心PCE预期。同时,对明后两年的失业率也可能出现上调。

(美联储6月时的经济预测)

(美联储6月时的经济预测)

美国劳工部上周公布的数据,8月不包括波动较大的食品和能源价格的核心CPI环比上升了0.6%,是7月升幅的两倍。经济学家们料将密切关注核心通胀预测的情况。服务业价格的走强可能会给决策者带来麻烦,此类价格反映出稳健的需求和不断上升的收入是如何使公司能继续提价的。

瑞银(UBS)首席美国经济学家Jonathan Pingle称:“8月CPI数据的问题不是有迹象显示通胀正在恶化,而是没有迹象显示通胀正在好转。”

一些业内人士还表示,美联储此次若上调失业率预期,可能会进一步引发人们对经济衰退的担忧。自新冠疫情爆发以来,他们对这一数字的预测中值一直稳定在4%左右(6月时为4.1%),因此如果该数字大幅上调,将标志着美联储官员们出现了集体态度的重大转变。

“利率上升当然会对失业率产生更大的影响。在美联储的最新预测中,我们预计失业率将接近4.5%,”德意志银行驻纽约资深美国经济学家Brett Ryan表示。“他们仍将宣传‘软着陆’设想,但这将意味着在这种情况下出现一定程度经济衰退的较高风险,”

一些经济学家认为,美联储这些经济预测数据的主题将是:为更高的失业率做好准备——因为在通胀得到控制之前,将需要进行更多加息和更长时间的限制性利率。目前对此轮终端利率的市场定价约为4.4%,政策制定者可能会认为这是一个合理的定价。

看点⑤:鲍威尔是否会再度扮演市场杀手?

对于今晚打算熬夜的不少商品和外汇交易员而言,近年来或多或少都会以下现象深有感受:美联储议息会议后的行情波动,往往会几经波折,因为美联储鲍威尔在北京时间凌晨2:30新闻发布会上的讲话,未必就会完全与货币政策声明的基调保持一致。

而今晚,人们也将一直守候到鲍威尔“金口张开”,才能断言这个议息夜的鹰鸽取向……

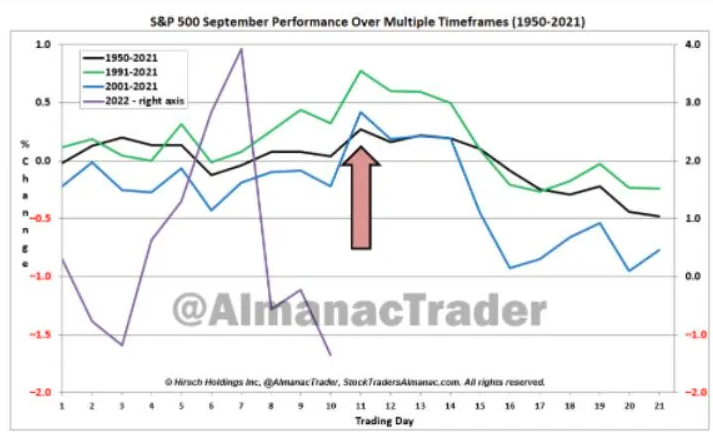

一张比较有趣的业内统计显示,在今年前五个美联储决议日之中,只有5月的议息会议过后,美股在接下来的十天中出现了大幅下挫,其他月份的议息日后行情,反倒均对股市颇为有利,这和决议日前市场提心吊胆一路走低的景象,形成了鲜明对比。

业内人士对此现象的出现,普遍认为这很大程度上是由于在议息会议前,美联储已经把鹰派调子定得很高,最终即便符合市场预期,也难以对市场造成进一步的冲击所导致的。而美联储主席鲍威尔也往往会“嘴下留情”,帮助安抚市场。

而这一回,上述有利于市场的现象还会出现吗?

种种迹象显示,投资者或许不应再抱有侥幸心态。如果从8月全球央行年会以来的美联储官员讲话基调看,想要指望鲍威尔今晚安抚市场,可能会存在不小的难度。

有着新“美联储通讯社”之称的著名记者Nick Timiraos本周就表示,别指望鲍威尔会在周三带来什么利好。他在最新文章中爆出了一个内幕消息——据两名与鲍威尔当面讨论过这件事的人透露,在8月全球央行年会的“黑色八分钟”鹰派演讲中,鲍威尔曾刻意表现得简明扼要,并修改了原始版本的讲稿,强调美联储将强力打击通胀,即便代价是将经济拖入衰退。

生怕市场听不懂,鲍威尔还拿出了上世纪80年代保罗·沃克尔通过惩罚性加息打击通胀的例子,即便代价是将经济“推入深坑”。在强调对抗通胀的决心时,鲍威尔还援引了沃克尔2018年自传的书名——坚定不移(Keeping At It)。

对于今晚鲍威尔的讲话,贝莱德全球固定收益首席投资官Rick Rieder表示,“我认为他会在身后竖起了一块布告栏,上面写着‘通货膨胀必须降下来’。我认为他会维持强硬表态。”

美银首席美国经济学家Michael Gapen也预计,鲍威尔今晚传递的讯息可能将大体上和杰克逊霍尔央行年会上的相同。

目前,在今晚的美联储决议出炉前,美国股债市场整体交投情绪谨慎。美国三大股指隔夜全线走弱,多个期限美债收益率则进一步升至了数年来的最高位。

从历史上看,9月下旬往往是美股全年最为凶险的一段时期,而今晚的美联储决议,或许就将决定这段股市日历的“魔鬼旅程”,是否依然将充满坎坷?

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

本文地址:http://www.shanxidayuan.com/zcjh/guojijishixinwen/29816.html